Прежде чем принять решение о выдаче кредита, банк изучает сведения о клиенте, которые влияют на оценку платежеспособности. При этом учитываются многие факторы, такие как размер дохода, наличие недвижимого имущества и кредитная история. Если потенциальный заемщик ранее нарушал свои обязательства, вносил платежи с опозданием или уклонялся от выполнения условий договора, финансовые организации относятся к нему с недоверием и вряд ли одобрят новый заем. Разберемся, как исправить кредитную историю, чтобы иметь возможность вновь воспользоваться денежными средствами банка.

Из этой статьи вы узнаете:

Какое значение имеет кредитная история

В кредитном досье отражается любое обращение в финансовую организацию, даже когда в выдаче займа было отказано. Взаимоотношения гражданина с банками формируют его кредитную историю. Заемщик, своевременно и в полном объеме вносящий платежи, обеспечивает себе положительное досье. У него выше шансы получить ипотеку, потребительский или автокредит, а также воспользоваться финансовой помощью при открытии бизнеса.

Отношения в этой сфере регламентированы Федеральным законом «О кредитных историях». Его принятие положительно отразилось на взаимоотношениях кредиторов и заемщиков. Первые значительно уменьшили собственные риски, поскольку получили доступ к данным о потенциальных клиентах. Вторые ощутили улучшение защиты своих прав со стороны государства.

Заемщики с плохой кредитной историей часто надеются, что данные об их невыплаченных займах или просрочках спустя некоторое время удаляются из банка данных, и искренне расстраиваются, когда им отказывают в финансовой помощи. Дело в том, что срок хранения информации достаточно большой – 15 лет со дня внесения в реестр последних изменений. Это значит, что на протяжении этого периода у недобросовестных плательщиков постоянно будут возникать затруднения при попытке оформить кредитный договор.

По закону полное аннулирование данных возможно только по истечении пятнадцати лет. С этого момента досье начнет формироваться «с чистого листа».

Хранением и предоставлением информации о взаимоотношениях граждан с финансовыми учреждениями занимаются бюро кредитных историй – БКИ. Это коммерческие структуры, созданные с целью оказания информационных услуг всем заинтересованным лицам, главным образом, банкам, для оценки благонадежности потенциального клиента.

5 основных причин плохой кредитной истории

Часто заемщики портят финансовую репутацию, с пренебрежением относясь к выполнению взятых на себя обязательств. Некоторым кажется, что нет ничего страшного в том, чтобы внести платеж на день позже или совсем «забыть» о необходимости возвращать долг. Но жизнь идет, обстоятельства меняются, возникают ситуации, когда без существенной помощи банка не обойтись. Если встает вопрос об оформлении ипотеки, недобросовестные плательщики начинают думать, как исправить испорченную кредитную историю, чтобы купить жилье.

Есть пять основных причин, в результате которых страдает финансовая репутация заемщика.

Причина 1.

При получении денежных средств от банка гражданин подписывает договор, к которому обязательно прилагается график внесения платежей по кредиту.

В этом документе указаны точные даты, когда происходит списание средств в счет погашения долга. Это значит, что сумма, достаточная для ежемесячного платежа, должна быть размещена на счете не позже этого дня.

Причина 2. Несвоевременное поступление средств в банк

Проблемы часто возникают из-за того, что заемщик не проявляет достаточную пунктуальность, например, вносит деньги в день, указанный в графике, но не учитывает, что не все способы пополнения гарантируют поступление средств на счет в ту же минуту. Иногда на это требуется несколько дней. В итоге фиксируется просрочка, что негативно отражается на кредитной истории.

Причина 3. Человеческий фактор

При оформлении договора не исключено совершение ошибок в данных клиента, сумме платежа или дате его внесения. Такие недочеты тоже могут повлиять на репутацию заемщика. Чтобы избежать подобных недоразумений, важно внимательно перечитывать документы перед подписанием.

Еще одной страховкой от ошибок является регулярная проверка своей кредитной историей. Закон предусматривает право заемщика на бесплатное получение сведений из БКИ один раз в год.

Причина 4. Мошенничество

Возможность легкой наживы всегда привлекает людей, готовых ради денег на обман и подлог. К сожалению, случаев, когда кредитная история добросовестного гражданина была испорчена из-за действий мошенников, очень много.

Полностью защитить себя от подобных афер невозможно, преступники могут воспользоваться украденным или утерянным паспортом. Тогда честному человеку приходится прилагать массу усилий, чтобы исправить «черную» кредитную историю.

Причина 5. Технический сбой

Ошибаться могут не только люди, но и техника. Сбой в программе платежного терминала может привести к зачислению денег на счет с опозданием. В итоге будет зафиксировано нарушение условий договора со стороны клиента.

Конечно, заемщик может обратиться с заявлением в банк и доказать, что его вины нет, но данные об инциденте поступают в БКИ в автоматическом режиме. Регулярные проверки помогут избежать проблем с ухудшением финансовой репутации.

Кредитная история формируется на основании всех фактов взаимодействия гражданина с финансовыми учреждениями, но это не значит, что каждое нарушение имеет одинаковый вес при оценке банками платежеспособности потенциального клиента. Одно дело, когда человек на протяжении многих лет исправно вносил платежи и единственный раз допустил просрочку на один день, и совсем другое, когда на третий месяц после получения займа гражданин перестал выполнять свои обязательства.

Попасть в «черный» список БКИ могут и добросовестные заемщики, а также те, кто никогда не пользовался услугами финансовых организаций, но при этом имеет неоплаченные счета по ЖКУ и налогам. Таким людям можно исправить кредитную историю, просто уладив свои проблемы с долгами коммунальщикам и налоговой инспекции.

Можно ли как-то исправить плохую кредитную историю

Сведения, которые включены в каталоги БКИ, надежно защищены. Это значит, что невозможны корректировка данных кредитной истории заемщика или ее полное удаление. С информацией может работать ограниченное число сотрудников, при этом все их действия не остаются незамеченными для системы.

Вместе с заявлением на выдачу финансовой помощи будущий клиент подписывает согласие на запрос сведений из БКИ и последующую передачу данных о нем. Без этого документа банк не может получить данные, а тем более вносить в них какие-то изменения.

Из этого следует, что все предложения исправить кредитную историю в бюро кредитных сведений не более чем попытка заработать на недобросовестных плательщиках. Мошенники берут за свои «услуги» деньги, но на самом деле никаких изменений не вносится. На данный момент не существует ни одного способа, как исправить кредитную историю бесплатно по фамилии. Будьте рассудительные и не попадайтесь на уловки мошенников.

Существуют компании, которые предлагают быстро и эффективно исправить кредитную историю на законных основаниях. Они запрашивают информацию о клиенте в БКИ по его письменному согласию, изучают полученный отчет и дают рекомендации, как повысить рейтинг для финансовых учреждений. Конечно, за свои услуги они берут немалые деньги, но это вполне официальная возможность получить необходимые средства взаймы.

Как исправить ошибки в кредитной истории

Не только нарушение условий договора может быть причиной плохой репутации заемщика. К снижению кредитного рейтинга часто приводят ошибки в данных о плательщике и его взаимоотношениях с банками.

Как правило, проблемы возникают в результате следующих недочетов в работе сотрудников финансовых организаций:

- Неточная информация о заемщике. Это неверные сведения о месте и дате рождения, адресе места жительства и регистрации, ошибки в фамилии, имени или отчестве. Чтобы исправить такие недочеты, требуется минимум времени, и это не вызывает затруднений.

- Информация о невыплаченных кредитах. Получив от плательщика все выданные ему средства с процентами, банк должен известить БКИ о завершении действия договора. На деле это происходит не всегда, особенно если Центробанк лишает финансовое учреждение лицензии и назначается временное руководство. Вины заемщика нет, он полностью рассчитался с банком, но ему все-таки приходится думать, как исправить подпорченную кредитную историю.

- Наличие сведений о займах, к которым гражданин не имеет никакого отношения. Это самый проблемный вид ошибок, их исправить сложнее всего, ведь придется доказать, что либо они появились по вине работников банка, либо человек стал жертвой мошеннических действий неизвестных лиц.

Обо всех недочетах, обнаруженных в отчете, требуется сразу извещать БКИ. К письму с перечислением ошибок прикладываются нотариально заверенные копии подтверждающих документов: чеки о внесении платежей, выписки с банковского счета, справки.

Закон дает сотрудникам БКИ один месяц на рассмотрение заявления и вынесение по нему решения. В случае необходимости к решению проблемы привлекается финансовое учреждение, имеющее отношение к этому делу.

По окончании расследования гражданин получит ответ от бюро кредитных историй. При несогласии с принятым решением следует обращаться в суд, чтобы исправить отрицательную кредитную историю.

Корректировке подлежит только та информация, которая внесена в базу данных по ошибке. Если законных оснований для внесения изменений нет, не стоит соглашаться на предложения различных посредников, которые обещают свою помощь. Их обещания не имеют под собой никакой реальной основы, это напрасная трата времени и денег.

4 способа исправить кредитную историю

Способ 1. Получить кредитную карту

Не стоит думать, что испорченная репутация – это клеймо на всю оставшуюся жизнь. Есть реальные способы повысить свой рейтинг в глазах финансовых учреждений. В основном они сводятся к тому, чтобы оформить новый заем и рассчитаться по нему без просрочек.

Конечно, крупную сумму денег неблагонадежному клиенту никто не даст, но кредитную карту получить вполне реально, особенно в том банке, где обслуживается организация-работодатель и через который человек получает зарплату. Лояльны к новым заемщикам и учреждения, продвигающие на рынок новый продукт.

При этом важно соблюдать главное условие: чтобы исправить кредитную историю, мало просто получить карту, необходимо обеспечить постоянное движение средств, то есть расплачиваться за товары и услуги и своевременно пополнять счет. Со временем банк может повысить лимит.

Выбирая финансовое учреждение для получения карты, стоит принять во внимание некоторые моменты:

- Грейс-период, его наличие и длительность. Речь идет об отрезке времени, когда при безналичной оплате и своевременном возврате средств проценты не начисляются. Некоторые банки устанавливают его и для снятия наличных денежных средств.

- Стоимость выпуска и годового обслуживания.

- Ставка. Низкое значение этого показателя означает минимальную переплату за пользование картой.

- Бонусы. Предпочтение следует отдать банку, который гарантирует кэшбэк, скидки при покупках в партнерских магазинах и другие способы сэкономить.

При оформлении карты особое внимание необходимо проявить при уточнении даты внесения средств. Она очень важна для соблюдения грейс-периода, при нарушении сроков придется платить проценты за пользование деньгами банка.

Карта – это надежный способ исправить кредитную историю быстро и законно, при этом размер лимита не имеет значения. Пусть он будет невелик, но добросовестное исполнение условий соглашения с банком поможет улучшить репутацию заемщика.

Способ 2. Взять заем в микрофинансовой организации

Микрофинансовые организации активно предлагают свои услуги по быстрому кредитованию людей, нуждающихся в небольших суммах. Для заемщика с низким рейтингом это доступный вариант исправить кредитную историю на хорошую.

Для получения микрозайма можно откликнуться на одно из многочисленных рекламных предложений в Интернете или обратиться в офис. Деньги перечисляются на карту или выдаются наличными. После нескольких выплаченных в срок займов можно рассчитывать на улучшение своей финансовой репутации.

Однако этот способ имеет серьезный недостаток: проценты за пользование средствами могут достигать 800 % годовых. Для усыпления бдительности заемщиков ставка обычно указывается за один день и потому не кажется высокой. На деле переплата получается значительной: спустя 30 дней сумма к возврату может превышать полученную в два раза.

Собираясь использовать услуги микрофинансовых организаций, чтобы исправить кредитную историю после просрочек в крупных банках, необходимо несколько раз подумать. Есть смысл идти на такой шаг, когда нужно срочно повысить рейтинг для получения ипотеки или автокредита.

Чтобы свести к минимуму риск появления новых финансовых проблем, микрозаймы оформляют на несколько дней и возвращают точно в срок. Каждая такая операция улучшает репутацию заемщика. Спустя некоторое время можно обращаться в солидную финансовую организацию с заявлением на получение кредита.

Один нюанс: нельзя возвращать долг досрочно, для микрофинансовых организаций это означает потерю процентов и невыгодность сотрудничества. Важно помнить, что сведения в БКИ направляются с определенной периодичностью – раз в месяц или в две недели.

Способ 3. Приобрести товары в рассрочку

Это еще один надежный вариант реально исправить кредитную историю, особенно если планировалось приобретение дорогого товара или услуги.

На что именно будет оформлена рассрочка, не имеет значения. Это может быть бытовая техника, мебель или абонемент в фитнес-центр. Главное, чтобы заемщик своевременно вносил платежи для погашения долга. Это положительно отражается на его рейтинге и со временем позволит рассчитывать на получение крупного займа.

Карта рассрочки – популярный продукт, которые предлагают многие банки. Он выгодно отличается от других способов исправить кредитную историю отсутствием процентов. В результате заемщик приобретает нужный ему товар и одновременно улучшает свою репутацию.

Способ 4. Оформить депозит в банке

Финансовые учреждения лояльны к тем своим клиентам, у которых есть регулярно пополняемый вклад. Для держателей депозитов у банка всегда есть выгодные предложения по кредитованию.

Минус этого способа в том, что не у всех есть доходы, позволяющие делать накопления. Но даже небольшой размер вклада может сыграть решающую роль при рассмотрении вопроса об оформлении ипотеки.

Как исправить кредитную историю с помощью займа

Этап 1. Выбор микрофинансовой организации (МФО)

Обращаться в первую попавшуюся МФО – крайне опрометчивый шаг. Для начала необходимо собрать информацию о нескольких компаниях, предоставляющих микрозаймы, включая условия выдачи и БКИ, в которые она направляет сведения.

Для изучения стоит отобрать минимум три микрокредитных учреждения. При решении необходимо учитывать следующие факторы:

- Сотрудничество с БКИ. Важно, чтобы положительные данные о погашении микрозаймов поступали в нужное бюро кредитных историй. На выбор МФО влияет договор с этим БКИ или сразу с несколькими.

- Удобство получения займа. Безналичное перечисление средств и такое же погашение долга чаще всего признается наиболее приемлемым вариантом. Если заем выдается наличными, возвращать его придется так же, поэтому следует уточнить график работы офисов, чтобы не допустить просрочки.

- Процентная ставка по займу. Как правило, оно очень высока у всех подобных учреждений. Предпочтение стоит отдать сервису с наименьшей переплатой по займу, иначе повышение репутации обойдется слишком дорого.

- Юридическое оформление займа. Ни в коем случае нельзя подписывать соглашение без тщательного изучения. Менеджер может «забыть» озвучить важные моменты, которые впоследствии будут использованы против заемщика. Без раздумий стоит отказываться от подписания договора, в котором указывается обязанность передать кредитору документы на квартиру или машину.

- Наличие и размер дополнительных комиссий. Уточните, предусмотрены ли отдельные платежи за оформление договора, выдачу наличных и прием платежей.

Этап 2.

Из нескольких МФО выбрана одна или две с наиболее выгодными условиями. Теперь можно подавать заявку. Это делается в офисе организации или через Интернет. В обоих случаях от будущего заемщика потребуется паспорт.

Онлайн-заявка – более удобный вариант. Заполнение анкеты займет не более 30 минут, она содержит вопросы о персональных данных, месте работы и уровне дохода. Решение о выдаче займа принимается быстро, чаще всего оно положительное, при этом сумма на первый раз будет невелика.

Перед тем как соглашаться с условиями договора, его необходимо прочитать от начала до конца. Некоторые МФО включают пункт о передачи им имущества заемщика в случае невыплаты долга. Подписывать такой договор нельзя.

Тщательному изучению должна подвергаться информация о штрафах: их размере, условиях начисления и других негативных последствиях нарушения обязательств.

После подтверждения согласия на сотрудничества с МФО заемщик получит график платежей.

Для возврата средств микрозайма есть два варианта:

- частями с указанной в графике периодичностью;

- единовременно в конце срока действия договора.

Этап 3. Получение и возврат денег

Безналичный способ получения и возврата займа специалисты считают наиболее надежным, поскольку каждая операция по карте или электронному кошельку хранится в памяти системы и при необходимости может быть использована в качестве доказательства исполнения обязательств.

Поскольку мы рассматриваем микрозаем как один из способов исправить кредитную историю в БКИ, полученные деньги не тратятся, а возвращаются через указанный в договоре срок с прибавлением процентов.

3 совета как исправить кредитную историю, если не дают кредиты

Совет 1. Погасите задолженность

Этот способ помогает исправить кредитную историю, если долг не слишком велик и заемщику по силам рассчитаться с кредиторами. Например, в свое время из-за сложной финансовой ситуации не удалось внести несколько платежей по потребительскому займу.

Шаг 1. Направить запрос в центральный каталог кредитных историй (ЦККИ), чтобы узнать, в каких БКИ хранятся сведения о ваших займах.

Первый шаг, чтобы исправить кредитную историю, узнать данные своего БКИ. Данные о взаимоотношениях с банками могли направляться в разные бюро, при этом заемщик не знает, где именно собраны сведения о нем. Вся информация стекается в ЦККИ и предоставляется бесплатно, если гражданин обращается с запросом лично.

Шаг 2. Получив справку из ЦККИ, заемщик узнает, в каких бюро есть сведения о нем, и пишет заявление о получении данных из конкретного БКИ.

Один раз в год бюро обязано предоставить справку бесплатно по запросу, подпись гражданина на котором заверена нотариально. Документ БКИ содержит информацию обо всех случаях неисполнения обязательств по договорам займа. Учитываются все случаи, когда человек воспользовался средствами финансовых организаций, будь то ипотека, автокредит или карта. Каждая просрочка измеряется в днях, это важно для оценки благонадежности клиента.

Получив заявку на кредит, банк изучает кредитную историю и в том числе смотрит, насколько продолжительными были периоды просрочек:

- Если платеж поступил с опозданием менее 30 дней, анализируется причина, из-за которой возникла задержка, и выясняется, была ли она уважительной.

- При просрочке более 90 дней на получение кредита рассчитывать не стоит, банк наверняка примет отрицательное решение по заявке.

Шаг 3. Имея на руках отчет о задолженностях, можно приступать непосредственно к ее ликвидации. Звонок в банк или визит в его отделение прояснит ситуацию.

Возможно, долгом теперь владеет коллекторская фирма, которая приобрела его у банка по договору цессии. Стоит ознакомиться с этим документом и удостовериться, что он оформлен по всем правилам.

Шаг 4. После внесения суммы задолженности оформляется новый запрос в БКИ с просьбой внести изменения в сведения о заемщике.

Для подстраховки необходимо потребовать от бывших кредиторов документ, подтверждающий отсутствие претензий.

Чек об оплате долга хранится не менее трех лет в качестве гарантии выполнения должником своих обязательств.

Совет 2. Получите кредит под залог имущества и большие проценты

Существует еще один вариант правильно исправить кредитную историю и вернуть доверие финансовых учреждений. Чтобы повысить шансы на одобрение займа, можно согласиться на условие о предоставлении залога.

Имущество, которое предлагается в качестве обеспечения, должно соответствовать двум требованиям:

- находиться в собственности претендента на получение кредита;

- было высоколиквидным, то есть его можно быстро реализовать при необходимости.

Под эти условия идеально подходят объекты недвижимости и автомобили. Риски финансовой организации в этом случае сведены к минимуму: если платежи по договору не поступают, банк продает предмет залога.

Если репутация заемщика серьезно испорчена, то решение кредитора может быть отрицательным даже при условии предоставления обеспечения.

Банк в качестве дополнительной страховки может назначить высокую процентную ставку – до 50 % в год. В случае своевременного погашения долга это позволит исправить кредитную историю за деньги, которые уплачены в качестве процентов, заемщик как бы покупает лояльность финансовых учреждений и повышает свой рейтинг.

Совет 3. Используйте специальные банковские программы

Банки сами заинтересованы в том, чтобы количество клиентов росло, поэтому разрабатывают программы по улучшению репутации бывших должников, помогающие исправить кредитную историю для ипотеки и других крупных займов.

Суть таких мер сводится к тому, что финансовое учреждение предлагает безналичное пользование средствами банка с регулярным внесением потраченных средств и процентов. Сначала речь идет о небольших суммах. Например, «Кредитный доктор» от Совкомбанка в качестве первого шага по улучшению финансовой репутации выдает карту с лимитом 5 и 10 тысяч рублей. После погашения этого займа на карту зачисляется 10 или 20 тысяч рублей, в зависимости от варианта, предложенного специалистами банка конкретному заемщику.

На третьем этапе сумма возрастает до 40 и 60 тыс. рублей соответственно. После прохождения программы реабилитации полностью Совкомбанк гарантирует кредитный лимит в 100 и 300 тыс. руб.

В завершение хочется предостеречь всех, кто столкнулся с проблемой испорченной финансовой репутации. В Сети масса предложений от «консультантов», которые якобы точно знают, как исправить кредитную историю, если есть просрочка и другие проблемы. Не стоит верить обещаниям, что ваш рейтинг сразу вырастет, как только вы оплатите их услуги.

Часто задаваемые вопросы про исправление кредитной истории

Как исправить свою кредитную историю бесплатно через Интернет?

Ответ прост – никак. Улучшение репутации заемщика возможно в результате законных действий, о которых рассказано выше. В Сети можно получить только сведения о реальном положении дел.

На желании должников исправить кредитную историю онлайн, быстро и без взаимодействия с банками, зарабатывают многочисленные фирмы. Они сильно преувеличивают свои возможности: внести изменения в реестр БКИ они не в состоянии, в лучшем случае за свои деньги заемщик получит консультацию, как повысить рейтинг.

Когда обнулится плохая кредитная история?

Удаление информации из базы данных БКИ произойдет через 15 лет после внесения последнего изменения при условии отсутствия новых займов и запросов в бюро.

На деле часто бывает, что данные о просрочках стираются спустя 5 лет, если человек регулярно пользуется услугами банков: берет небольшие суммы в долг и аккуратно возвращает их.

Как очистить кредитную историю в общей базе?

Предложения посодействовать в улучшении репутации должника, удалив данные о его займах из реестров БКИ, встречаются постоянно. К сожалению, находятся желающие воспользоваться услугами таких «помощников».

Напоминаем, что вносить коррективы в кредитную историю закон разрешает только для исправления допущенных ошибок. Это значит, что стереть сведения о невыплаченных займах или уменьшить длительность просрочек не может никто. Легального способа исправить кредитную историю одним движением мышки не существует.

Центробанк строго следит за деятельностью БКИ. Есть определенный алгоритм проверки, после которого данные попадают в реестры. Информация о взаимоотношениях гражданина с банками полностью удаляется только спустя три года после его смерти.

Лучший способ оставаться для финансовых учреждений желанным клиентом – не нарушать условий договора, вовремя вносить платежи в полном объеме. Однако ситуации, которые мешают оставаться примерным заемщиком, могут произойти с кем угодно. Это не значит, что репутация испорчена навсегда. Исправить кредитную историю вполне реально, главное, действовать в рамках закона и настроиться на длительное поэтапное решение проблемы.

На что влияет кредитная история, как ее исправить и как это предлагают сделать мошенники. Банки.ру расскажет все о кредитной истории, о чем вы не знали, но очень хотели спросить.

95% кредитных историй России сосредоточено в четырех крупнейших бюро. Лидеры рынка - Национальное бюро кредитных историй, «Эквифакс Кредит Сервисиз», Объединенное кредитное бюро и кредитное бюро «Русский Стандарт». Всего сейчас в России 16 действующих БКИ. Для того чтобы узнать, где именно хранится ваша кредитная история, направьте запрос в центральный каталог кредитных историй (подразделение Банка России) или через наш сервис.

Что такое кредитная история?

Кредитная история - это информация, которая характеризует исполнение взятых вами на себя финансовых обязательств. Состав этой информации регулируется федеральным законом о кредитных историях, а сами данные хранятся в бюро кредитных историй.

Как формируется кредитная история?

Основные источники формирования кредитной истории - банки, МФО и другие кредиторы, которые обязаны передавать информацию о кредитных обязательствах и платежной дисциплине своих заемщиков хотя бы в одно бюро кредитных историй. Также финансовые управляющие могут передавать в бюро информацию о банкротстве физических лиц. Федеральная служба судебных приставов, компании ЖКХ и телекомы передают в БКИ решения суда по взысканию задолженности и алиментов. Кредитная история хранится в бюро в течение десяти лет с момента ее последнего обновления.

На что влияет кредитная история?

Информация из кредитной истории - ключевой фактор для принятия решения о выдаче кредита. Она делает клиента более предсказуемым для кредитора, позволяет объективно оценить его рисковый профиль и принять взвешенное решение о выдаче кредита. Менее 20% кредитов сейчас выдаются заемщикам без кредитной истории. Люди с хорошей кредитной историей могут также рассчитывать на более привлекательные условия кредитования: пониженную ставку, бо льшую сумму или более длительный срок.

Кроме того, в последнее время информацию из кредитной истории начали активно использовать страховые компании - например, при расчете тарифа каско для новых клиентов.

Все ли банки и МФО обязаны подавать данные в БКИ?

Да, согласно федеральному закону 218-ФЗ «О кредитных историях», банки передают данные о клиентах минимум в одно бюро, а с 1 июля 2014 года сведения о своих заемщиках в БКИ передают и микрофинансовые организации.

Как часто нужно проверять свою кредитную историю?

Чтобы не пропустить ухудшения качества кредитной истории, нужно проверять ее хотя бы один-два раза в год . Превентивно, тогда будет шанс решить проблему на стадии возникновения и не придется разбираться с правоохранительными органами, налоговой инспекцией, работниками ФССП и пр.

При полном погашении кредита, независимо от его типа, обязательно запросите у кредитной организации справку о погашении и отсутствии задолженности. Этот документ может быть полезен при возникновении спорных ситуаций, ошибках в кредитной истории и т. п. Спустя месяц-полтора после погашения кредита нужно проверить свою кредитную историю и убедиться, что в ней также отражено отсутствие у вас задолженности по этому кредиту.

Можно ли удалить или исправить информацию в кредитной истории?

Удалить или исправить можно только информацию, которая не соответствует действительности. Например, ошибки в персональных данных или недостоверную информацию о ваших финансовых обязательствах: дважды передана информация об одном и том же кредите; наличие просрочек, которых вы точно не допускали; кредит вами давно закрыт, а в истории он отображен как открытый и т. д.

Если вы нашли ошибку в своей кредитной истории...

Если вы обнаружили ошибку в своей истории, для ее исправления следует обратиться непосредственно к источнику (банк, МФО или другие организации), передавшему некорректную информацию.

Важно понимать, что бюро не вносит самостоятельных изменений в кредитные истории. Все передаваемые кредитными организациями данные хранятся в бюро кредитных историй в неизменном виде. Процедура обновления информации происходит автоматически без участия сотрудников бюро.

А если информация достоверная, но негативная, ее можно исправить или удалить?

Если в истории существует информация о негативных событиях, например длительных просрочках платежей, надо понимать, что необходимо не исправлять историю, а продемонстрировать потенциальным кредиторам, что исправились вы сами . Об этом может свидетельствовать погашение текущих задолженностей, а также аккуратная платежная дисциплина в будущем. Например, можно воспользоваться услугами банков, предлагающих небольшие кредиты. Погасив их, вы покажете, что дисциплинированно относитесь к своим обязательствам перед банком.

Если я хотя бы раз допускал небольшую просрочку платежей, то уже навсегда испортил свою кредитную историю?

Каждый кредитор воспринимает информацию из кредитной истории в зависимости от его кредитной политики и рисковой стратегии.

Чаще всего кредиторы не придают большого значения просрочке сроком до 30 дней, считая ее «технической». Всем очевидно, что человек мог быть в отпуске, болеть, забыть или по какой-то другой причине не иметь возможности вовремя внести платеж.

Большинство банков очень настороженно относятся к наличию у клиента текущих длительных просрочек по кредитам или исторических просрочек сроком более 90 дней за последние три года.

Нужно помнить, что удалить из истории негативную, но достоверную информацию невозможно, а предложения такого рода, скорее всего, мошеннические.

Историю можно только исправить, погасив все просрочки и не допуская их в дальнейшем. Для улучшения кредитной истории часто рекомендуют взять небольшой кредит и аккуратно его выплатить. Свежая история своевременных платежей поможет вам улучшить свою репутацию в глазах потенциальных кредиторов. Довольно большое количество онлайн-МФО, а также некоторые банки предлагают сейчас такую услугу.

Как мошенники предлагают исправить кредитную историю?

Вот что говорил один из мошенников, с которым нам удалось пообщаться:

«У нашей компании нет названия, мы не брокеры, чтобы придумывать какие-то красивые названия. Мы не можем раскрыть информацию, кто из банков отказал вам. Вам должно быть виднее, в каком банке ваш номер стоит в списке отказников. Сейчас вы не можете получить кредит из-за того, что ваша кредитная история испорчена и ни один банк с вами работать не будет. Но мы можем помочь это исправить, так как мы влияем на процесс принятия решения у банков. Мы работаем со всеми банками, которые занимаются потребительскими кредитами. Кроме экспресс-кредитов. Вы должны прийти в банк и подать заявление, а мы будем ждать вас на улице. После одобрения кредита вы должны будете отдать нам 10% от выданного вам кредита».

На данный момент существуют две основные мошеннические схемы:

· злоумышленники обещают вам исправить кредитную историю, получают деньги и скрываются;

· мошенники фальсифицируют информацию о взятом займе и платежной дисциплине и направляют ее в БКИ. Крупные бюро, где существуют системы управления качеством данных, умеют выявлять такую информацию по ряду признаков.

Также стоит отдельно упомянуть услугу, которая получила распространение в последнее время, - это услуга по улучшению кредитной истории, когда человек получает заем/кредит и платит проценты не за пользование им, а за то, что кредитор передает информацию о нем в БКИ. По факту это сделка под прикрытием, потому что ни у одной из сторон договора нет намерения заключить именно договор займа, а есть намерение заключить сделку по улучшению кредитной истории. В самое ближайшее время кредиторы научатся распознавать подобные схемы и, скорее всего, будут воспринимать сам факт их наличия в кредитной истории как негатив.

Благодарим за помощь в подготовке материала директора юридического департамента Объединенного кредитного бюро Викторию БЕЛЫХ.

Хотели взять какую-то дорогую вещь или деньги в кредит, но банк отказал в его выдаче, даже не объяснив причины отказа? Такая ситуация для россиян – не редкость.

А все дело в плохой кредитной истории. Если гражданин нарушил обязательства хотя бы один раз, то банки уже перестают доверять такому заемщику.

Но что делать, если кредит необходимо взять, а в банке деньги не дают? Как исправить кредитную историю и получить кредит в 2020 году?

Кредитная история – это подтверждение финансовой стабильности заимодателя. Если человек нарушил обязательства однажды, тогда он автоматически заносится в базу Бюро кредитных историй (далее по тексту БКИ). Доступ к этому бюро имеют все банки, поэтому если им нужно, они обязательно ознакомятся с данными потенциального заемщика денежных средств.

Даже если вы уже наломали дров, то всегда есть шанс все исправить и получить желаемый кредит. Кредитную историю переписать можно.

Как проверить кредитную историю через интернет?

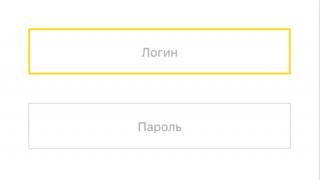

Проверить чистоту кредитных историй можно, не отправляя запроса в БКИ. Можно сделать это, воспользовавшись сервисом online-bki.ru .

Для этого нужно зайти на этот сайт, кликнуть по вкладке «Проверка кредитной истории». Далее ввести такие данные: Ф.И.О., серия и номер паспорта, контактный номер телефона, электронный адрес. Учтите, что это платная услуга.

Сколько стоит проверить свою кредитную историю?

Если клиент банка сомневается в том, что ему дадут кредит, тогда прежде чем идти в банк, он должен проверить свою кредитную историю. По законам РФ 1 раз в год гражданин имеет право проверить свою историю совершенно бесплатно.

Однако это довольно длительный и хлопотный процесс. Гораздо легче и быстрее заказать кредитное досье за деньги. Для этого клиенту нужно подать запрос в банк о предоставлении ему кредитной истории.

Такая услуга является платной. В зависимости от банка она может варьироваться в пределах 500–1000 рублей .

Как восстановить кредитную историю?

Есть несколько простых способов исправить кредитную историю . Для этого нужно получить выписку из Национального бюро кредитных историй. Проанализировав документ, нужно определить, по чьей вине произошла просрочка платежа.

Если просрочка была допущена сотрудником банка (в Бюро кредитных историй указаны те кредиты, которые на самом деле гражданин не брал либо указана просрочка по тем кредитам, которые заемщик исправно платил), тогда заемщик с этой выпиской идет в банк, который давал кредит и отразил в Бюро кредитных историй неверную информацию.

Заемщик не может исправить те просрочки, которые произошли по его вине и которые отображаются в Бюро кредитных историй

.

Заемщик не может исправить те просрочки, которые произошли по его вине и которые отображаются в Бюро кредитных историй

.

Если просрочка произошла вследствие форс-мажорных обстоятельств, например, в аэропорту был отменен рейс самолета, поэтому человек не попал в нужное место и не смог внести платеж либо поезд опоздал, и так далее.

В таком случае заемщику нужно подтвердить факт произошедших форс-мажорных обстоятельств. Доказательствами могут стать билеты на самолет/поезд.

В этом случае банк может пойти на уступки заемщику, решить вопрос с плохой кредитной историей в индивидуальном порядке.

Можно ли исправить кредитную историю за деньги?

Если речь идет о законной сделке, то нет, нигде такая услуга не предоставляется . Кредитная история – это данные, которые имеют высокую степень защиты. Центральный банк России контролирует кредитную историю всех заемщиков.

Поэтому никто не может помочь вам исправить кредитную историю даже за деньги. Если вас уверяют в обратном, значит, вы столкнулись с аферистами.

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Если кто-то предлагает вам услуги по исправлению кредитной истории за определенную сумму, то не стоит прибегать к такому сомнительному способу отбеливания своей репутации. В противном случае вы можете лишиться денег.

Дело в том, что доступ к данным БКИ имеет ограниченный круг должностных лиц . К тому же каждое действие сотрудника БКИ фиксируется в системе. Все данные, содержащиеся в каталоге БКИ, находятся под мощной защитой от мошенников. Поэтому никто не сможет по своему желанию исправить кредитную историю.

Данные о заемщике хранятся в Бюро кредитных истории 15 лет с момента внесения последних изменений. Все изменения, которые заносятся сотрудником БКИ вносятся в базу только по требованию клиента банка и только на основании его письменного согласия.

Есть несколько работающих вариантов исправления кредитной истории:

В Совкомбанке есть такая услуга, как «Кредитный доктор». Это программа, с помощью которой любой заемщик может улучшить плохую историю.

Для этого заинтересованному лицу нужно постепенно нарастить свой кредитный лимит при соблюдении необходимых условий и поэтапном прохождении программы. Клиент планомерно выплачивает заем, постепенно его кредитная история выравнивается и становится положительной.

Совкомбанк предлагает клиентам определенную программу (детально с ней можно ознакомиться на сайте банка – https://sovcombank.ru/). При условии успешного завершения первой программы (выплаты займа) клиент получает гарантированное увеличение кредитного лимита на фиксированную сумму.

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

- Оформить целевой кредит, после чего сотрудник банка выдаст ему карту Мастеркард Голд «Золотой ключ». На руки человек не получает наличные деньги. Чтобы перейти на следующий шаг, заявителю следует выплатить заем полностью.

- Получить наличные и вовремя отдать их вместе с процентами назад.

- Получить наличные в гораздо большем объеме.

Суть программы «Кредитный доктор» от Совкомбанка в том, что банк помогает клиенту заново зарекомендовать себя, как надежный клиент.

Многие заемщики, воспользовавшиеся услугой «Кредитный договор», остаются недовольными, поскольку сотрудники Совкомбанка не объясняют, что на первом шаге клиенту не выдается денежный кредит, а только целевой. Это значит, что клиент должен купить программу «Кредитный договор».

К тому же нередко клиенты не проходят все три шага, а остаются на втором. Такое может произойти, если клиент вовремя не погасил кредит или досрочно его погасил. Оказывается, что погашать нужно вовремя и в определенные дни, только тогда можно будет пройти все три этапа программы.

Минус такого способа восстановления кредитной истории еще и в том, что клиенту придется переплачивать за пользование чужими деньгами.

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

В такой ситуации можно воспользоваться помощью микрофинансовых организаций (МФО) . Это коммерческие структуры, которые готовы давать клиенту деньги в долг, тем самым улучшая его финансовое благополучие и показатели в БКИ. Однако есть в сотрудничестве с МФО один большой минус – они дают кредит под очень большие проценты.

Если другого выбора нет, тогда заемщику нужно выполнить следующее:

- Определиться с конкретной структурой МФО – Ezaem, MoneyMan, Е-капуста или любыми другими.

- Подать заявку на получение займа и оформить договор с МФО.

- Получить деньги, начать распоряжаться ими.

- Своевременно вносить платежи.

Вариант 3. Предложение по улучшению кредитной истории от банка «Восточный»

Если хотите подкорректировать свою кредитную историю, тогда можете воспользоваться услугами банка «Восточный». За определенную сумму сотрудник банка может предложить заемщику оформить кредит под большой процент годовых.

Если клиент вовремя погасит кредит, тогда банк одобрит ему кредит на гораздо большую сумму. Тогда постепенно репутация заемщика пойдет вверх и он сможет получить одобрение в других банках.

Если же он допустит хотя бы одну просрочку по такому предложению, тогда он уже не сможет рассчитывать ни на один кредит. К тому же, за каждый пропуск платежа банк «Восточный» начисляет клиенту солидный штраф.

Как легально исправить плохую кредитную историю, если не дают кредиты?

Если кредитная история была испорчена по вине самого заемщика, тогда исправить ее он может самостоятельно, например, «реабилитировать» свое положение путем взятия нового займа, который он должен будет вовремя погасить.

Желательно взять несколько небольших займов, чтобы они перекрыли старую историю . Иногда банки смотрят информацию о кредитной истории клиента за последние 2 года, совершенно не обращая внимания на то, что ранее взятый кредит заемщик вовремя не погасил.

Этот банк является одним из самых требовательных по отношению к клиентам. Если заемщик регулярно задерживает с выплатой ежемесячных платежей, не погашает вовремя взятый кредит, то второй и последующий кредиты этот банк уже точно не даст.

Этот банк является одним из самых требовательных по отношению к клиентам. Если заемщик регулярно задерживает с выплатой ежемесячных платежей, не погашает вовремя взятый кредит, то второй и последующий кредиты этот банк уже точно не даст.

На официальном сайте Сбербанка РФ говорится о том, что исправить кредитную историю законным путем невозможно, однако каждый клиент имеет возможность улучшить свою историю.

Для этой цели он может оформить кредитную карту в банке либо небольшой потребительский кредит, который ему следует вовремя погасить.

Исправить кредитную историю в Сбербанке можно только в том случае, если она была подпорчена по уважительным причинам, например:

- если в кредитной истории клиента содержатся ошибки, допущенные не по его вине;

- если заемщик не погасил кредит по уважительной причине – находился на стационарном лечении, тяжело болел, ему не выплачивали вовремя зарплату и т. д.

В каком банке можно взять кредит с испорченной кредитной историей?

Если кредитная история была испорчена и заемщик ничего не делал, чтобы ее улучшить, то, к сожалению, ни один банк не захочет дальше сотрудничать с таким человеком.

Если все же положительная динамика наблюдается и человек постепенно улучшает показатели в БКИ, то оформлять новый кредит ему лучше всего в тех банках, которые более лояльны к «неблагополучным» клиентам после их просрочек и не до конца погашенных кредитов.

Зачастую такими учреждениями являются молодые банки, такие как:

- Ренессанс Кредит;

- Восточный;

- Совкомбанк;

- Ситибанк.

Исправление кредитной истории, что бы кто ни говорил – это пустая трата времени и денег. Ее можно только улучшить. Для этого можно воспользоваться услугами микрофинансовых организаций, выдающих заем под большой процент.

Если же кредитная история была испорчена не по вине заемщика, тогда исправить ее можно будет, направив соответствующий запрос в тот банк, сотрудник которой допустил ошибку.

Кредитную историю портит безграмотное поведение самого заемщика, ошибки и неточности при передаче данных между банком и БКИ, действия мошенников. В этой статье разберем ваши действия в каждом из этих случаев.

Вина заемщика

Кредитную историю можно испортить просрочками платежей, микрозаймами и частыми заявками на кредит.

Просрочки могут быть открытые (действующие), если вы прямо сейчас не платите по кредиту и закрытые (исторические). Это если вы пропускали платежи в прошлом, но после этого продолжили выплату. С исторической просрочкой кредит еще может быть одобрен. С действующей — никогда. Единственный способ исправить просрочки в кредитной истории — погасить их, перекрыть исправно выплаченными кредитами.

Два фрагмента кредитной истории НБКИ. Зеленые квадраты — платежи с разбивкой по месяцам. В верхнем примере заемщик отдал деньги через месяц. Для банка это непоказательный срок. В нижнем примере заемщик платил кредит 22 месяца — с таким сроком можно судить о платежной дисциплине. При прочих равных у второго заемщика больше шансов получить деньги в банке.

Что касается микрозаймов — они считаются «дорогими» по процентной ставке, и «маргинальными» по природе. Кто станет регулярно выплачивать кредиты на 5000 — 10000 рублей под 700% годовых? Только ненадежный заемщик, который не умеет планировать своих расходов. Банки к таким заемщикам относятся с опаской, не выдают больших кредитов, вовсе отказывают в одобрении.

Много заявок на кредит, которые вы подали одновременно, могут отрицательно сказаться на решении банка. они означают, что вам слишком сильно нужны деньги и вы не особенно разборчивы в выборе партнера. Если вы создали 10 заявок за месяц и по 9 получили отказ, вероятность отказа по 10 заявке — 99,99%. Исключения: заявки на автокредит или ипотеку, если вы подаете ее через автосалон или застройщика. Банки понимают, что вы готовитесь совершить крупную покупку, и не засчитывают заявки в другие банки, как негативный сигнал.

Заявка, которую банк одобрил и заявка, которую банк отклонил.

План действий

Активные просрочки нужно закрыть. Затем нужно совершить 12 — 18 своевременных выплат. Они «перекроют» негативное влияние просрочек. По микрозаймам нужно сделать паузу. И взять за правило не более 1 — 2 микрозаймов в год. Лучше — отказаться от них совсем. Заявку подавать следует только в три банка одновременно. Выбрали банки, оформили заявку. Посмотрели решение. Если везде отрицательно, выждали месяц, подали три другие заявки. Так вы избежите «автоматических» отказов.

Ошибки

Испортить кредитную историю могут ошибки и неточности, допущенные человеком или компьютером. Например:

Заемщик получил несколько отказов в банках. Чтобы разобраться в причинах, запросил кредитную историю. Оказалось, что в документе значится открытым микрозайм, который заемщик давно погасил. Кредитор просто не передал актуальные сведения в бюро.

Другой пример:

С заемщиком по фамилии Кузнецов связались судебные приставы с требованием вернуть долг по просроченному кредиту. Заемщик ничего даже не слышал про этот долг. Оказалось, что в кредитную историю заемщика попали просроченные кредиты его полного тезки из другого города. Заемщику пришлось в экстренном порядке разобраться сначала с несуществующими кредитами, а потом с сотрудниками ФССП. Зато не пришлось возвращать чужие долги.

План действий

Запросите кредитную историю. Внимательно проверьте ее на ошибки. Если неточная или вовсе лишняя информация есть, напишите заявление в бюро, в котором хранится кредитная история с ошибками. Бюро свяжется с банком, который допустил ошибку. Если ошибка подтвердится, бюро исправит ваш документ.

Право на исправление ошибки регламентировано законом: статья 8 ФЗ «О кредитных историях»:

Образец заявления на исправление кредитной истории:

Мошенники

Кредитные мошенники действуют просто. Они ищут возможность использовать чужие паспортные данные, чтобы оформить кредит по поддельным документам, деньги присвоить, а обязательства «повесить» на другого человека.

Будьте внимательны и осторожны с паспортом, его копиями. Если недавно потеряли документ, обратитесь в полицию, заявите о пропаже. Справка из из МВД в будущем поможет вам доказать свою непричастность к мошенническим кредитам.

Постарайтесь также внимательно следить затем кто и где делает копии вашего паспорта. В исключительно редких случаях злоумышленникам удается оформить кредит даже по ним.

План действий

Если вы увидели в кредитной истории мошеннические кредиты и займы, свяжитесь с банками и МФО, в которых они это сделали. Докажите свою непричастность. Вместе с сотрудником кредитной организации напишите заявление в бюро кредитных историй. Некорректные данные исправят. Возможно, процесс займет 1 — 2 месяца или больше. Но репутация аккуратного плательщика, а также экономия на выплате чужого кредита точно того стоят.

Инструкция по исправлению кредитной истории

- Запросите кредитную историю.

- Проверьте, что все поля заполнены корректно — личные данные (ФИО, паспорт, адреса). Посмотрите, чтобы не было сведений о кредитах, которые вы никогда не брали. Обратите внимание на график платежей по каждому счету. Важно, чтобы и эти сведения соответствовали действительности, не было информации о просрочках, которые вы не допускали. Если найдете ошибочную информацию, напишите заявление в бюро кредитных историй. Приложите доказательство своей правоты (скан паспорта, выписку по счету из банка). Ваш документ исправят.

- Если вы допускали просрочки, брали слишком много микрокредитов в последнее время, или создали десятки заявок, не получивших одобрения в банках, действуйте так: прекратите активный поиск кредита. Закройте просрочки и постарайтесь платить ваши кредиты вовремя хотя бы 6 — 12 месяцев до нового обращения к кредитору. Закройте столько кредитный счетов, сколько можете. Начните с наименьшего.

- Когда стабилизируется качество кредитной истории, не подавайте больше трех заявок на кредит в месяц. Частые заявки показывают банку острую нужду в деньгах и они отказывают.

Из-за необходимости кредитования многие клиенты задаются вопросом, как исправить кредитную историю. Сегодня интернет переполнен предложениями сделать это максимально быстро без посещения финансового учреждения за определенную оплату. Можно ли действительно улучшить состояние ки? Как это правильно сделать и куда нужно для этого обратиться? На эти и другие вопросы вы найдете ответы в нашей статье.

Исправление КИ

Сразу ответим на вопрос: «Как исправить кредитную историю бесплатно через интернет? » Никак. Подобные услуги не предоставляет ни одна организация.

Удалить данные из кредитной истории или стереть ее полностью невозможно. В интернете предлагают подобный вариант, однако это незаконно. Сама информация о ки храниться на цифровом носителе и может быть восстановлена после удаления.

Существует законный способ исправления кредитной истории. Процесс это длительный и зависит от дней просрочки, которые допустил клиент. Так при просрочке больше чем в 90 дней на улучшение кредитной истории потребуется до трех лет.

Способы исправления кредитной истории :

- оформление небольших микрозаймов;

- предоставление информации о наличии у заемщика открытого депозита;

- предоставить данные о том, что вы не могли производить выплаты по договору по объективным причинам (пожар, ограбление, потеря источника дохода, серьезная болезнь);

- оформить кредитную карту на небольшую сумму.

Решив исправить кредитную историю с помощью новых займов необходимо понимать, что финансовая организация-кредитор не предложит вам выгодных условий кредитования. Процентная ставка будет выше, чем у других заемщиков, а сама сумма будет небольшой.

Новый кредит необходимо оплачивать точно в срок в полном объеме, не допуская просрочек. Пара-тройка таких займов позволит вам значительно улучшить состояние кредитной истории. Постепенно условия кредитования станут лояльнее, а вы из неблагополучного заемщика перейдет в ранг ответственных.

Можно ли изменить данные в интернете

Изменить кредитную историю онлайн нельзя. Подобные услуги предлагают только мошенники. Такие предложения оказывают в интернете под прикрытием работников банков, МФО или Бюро кредитных историй. Утверждают, что имеют доступ к данным баз БКИ и смогут внести изменения в отчет клиента.

Вы предоставляете свои данные паспорта, мошенники заказывают по ним отчет и путем компьютерных программ изменяют показатели кредитов в полученном документе по кредитной истории. Однако информация в базах БКИ остается не изменой. При повторном запросе КИ, человек получит свою испорченную историю в прежнем виде.

Заплатить за «исправленную» КИ придется не мало: от 5000 до 10 000 рублей. Несмотря на немаленькую сумму, исправить свою кредитную историю онлайн хотят таким образом многие отчаявшееся заемщики, которые каждый раз получают в банках отказы. Будьте бдительны и выбирайте доступные и легальные способы исправления КИ. О них речь пойдет далее.

Оформление микрозайма

На территории России работают микрофинансовые организации или МФО, которые предоставляют небольшие кредиты (до 30 тыс. рублей) каждому желающему. Чтобы получить займ, клиенту необходимо иметь при себе паспорт и ИНН. В ближайшем к нему отделении МФО он оформляет заявку на выдачу средств. В течение нескольких минут она обрабатывается, и человек получает денежные средства на свою карточку.

Многие МФО оказывают услуги заемщикам в режиме онлайн через интернет. На их официальном сайте размещена специальная форма заявки. Клиент заполняет ее и уже через несколько минут получает ответ. Теперь его задача оплачивать выданный кредит в точно указанный срок. Это сделает ки хорошей.

Например, организация Е-заем выдает деньги первому клиенту без начисления процентов . Клиент получает бесплатный заем до 30 000 р. Возвратить нужно только сумму, взятую в долг. Подробнее узнать об условиях можно по ссылке .

Три-четыре вовремя погашенных микрозайма позволят вам получить репутацию ответственного заемщика. Теперь можно смело отправляться в банк.

МФО редко отказывают в выдаче кредитных средств. В этом случае у клиента должна быть очень сильно испорчена ки.

Оформление микрозаймов позволит за короткое время значительно улучшить состояние истории.

Исправление КИ с помощью кредитной карты

Вернуть себе репутацию ответственного кредитора помогает кредитная карта любого банка. Чтобы получить ее на руки, вам необходимо подать заявку через интернет или обратиться в банк вместе с паспортом.

Оформляется карточка очень просто:

- на официальном сайте банка заполняется заявка на выдачу карточки, в которой вы указываете свои паспортные данные;

- специалист банковского учреждения свяжется с вами, чтобы уточнить кое-какие вопросы или попросить дополнительные документы;

- после принятия решения о выдаче карты, работник банка скажет, как можно получить карту на руки.

Получив карточку, человек должен активно пользоваться ею и вовремя гасить кредит. Отметим, что данный банковский продукт имеет льготные условия. Так, кредитор может не платить проценты в течение определенного периода (процентные каникулы до 60 дней) с момента снятия средств.

Чтобы исправить кредитную историю кредиткой, подберите кредитную карту с льготным периодом .

Процесс исправления кредитной истории достаточно длительный. Он требует терпения и ответственности, но уже через несколько лет вы сможете оформить кредит в любом банке России без особых проблем.

«Кредитный доктор»

Если вы задались вопросом, как исправить плохую кредитную историю, тогда можете воспользоваться специальной программой «кредитный доктор». Она состоит из нескольких этапов, точное выполнение каждого из них позволяет улучшить свою репутацию заемщика.

Основные шаги программы:

- на первой этапе вам начисляют деньги в размер 4 999 или 9 999 рублей. Воспользоваться ими вы не можете, но должны точно вносить рекомендованный ежемесячный платеж;

- на втором этапе вам предоставляются средства на платежную карту. Сумма – до 20 тыс.руб. Вы можете ими пользоваться для проведения безналичных платежей. Ежемесячный взнос должен вноситься без просрочек в оговоренном размере;

- на третьем этапе сумма кредита может составить 40 тыс. рублей. Условия пользования ими и погашения займа таки же, как и на втором этапе;

- на последнем этапе клиент считается полностью реабилитированным и ему гарантировано предоставляется заем до 100 тыс. рублей.

Чтобы оформить данную программу, вам необходимо обратиться в ближайшее отделение Совкомбанка с паспортом и ИНН. Заявку можно подать через интернет, а в учреждение подойти для окончательного заключения договора.

Видео: как исправить свою КИ

Исправляем кредитную историю – проверенные и доступные способы! was last modified: 13 марта, 2018 by Виктория Мельчук